卤制品千百年来一直作为中国人的下饭菜出现在我们的餐桌上,多以鸡、鸭、鹅、猪、牛、蔬菜、水产品、豆制品为主要原料,加调味料和香辛料,用水加热煮制而成,是我国传统肉制品美食的重要组成部分。

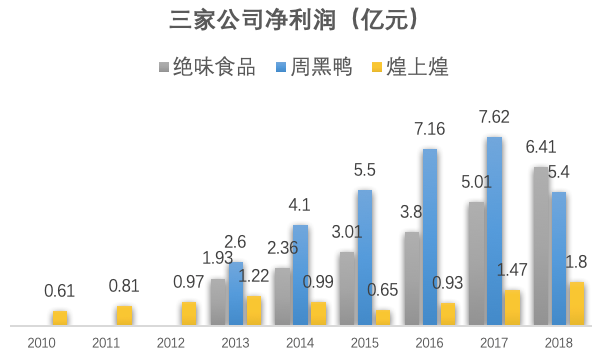

当前我国有三家卤制品上市公司,分别是煌上煌(2012年A股上市)、周黑鸭(2016年在港交所上市)和绝味食品(2017年A股上市)。没有上市的品牌中,紫燕百味鸡、久久丫、留夫鸭、廖记棒棒鸡等也颇具连锁规模,在消费者中享有很高的知名度。

三家上市公司在产品品类上略有差异,周黑鸭百分之九十是出售卖鸭类产品,定位高端,“甜辣”的口味收割了无数年轻粉丝;绝味食品的非鸭类产品占据了超过一半以上的比重,口味以香辣为主,受众群体更广;煌上煌主打餐桌食品,主营酱卤肉制品及佐餐凉菜。

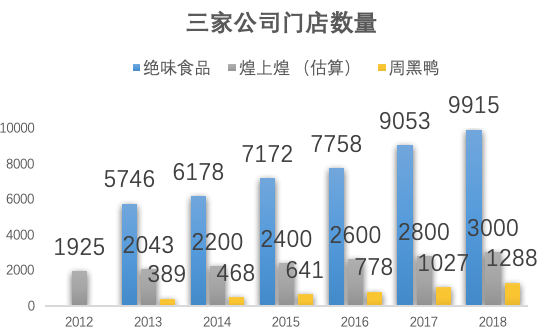

规模化是卤制品行业最大的竞争优势,随着规模增大,一方面企业可以扩大采购量增加对上游的议价能力;另一方面随着供应链的配套完善,新开店铺的边际成本会逐渐下降,边际效率提升。所以对于卤制品连锁企业来说讲,门店数量构建了第一道护城河。

随着国民收入水平的上升和消费场景的多元化,越来越多的消费者愿意把钱花在休闲食品上,趁着这波行业红利,三家公司近年来发展都非常迅猛。其中,绝味食品无论在门店总数上还是扩张速度上都远远领先于另外两家,目前在全国31个各省市已经布局超过10000家门店,是全国范围内当之无愧的卤制品龙头,其中95%以上的店面是加盟模式的。据创始人戴文军预测,全国门店增长到22000家左右才能实现饱和,即使按照每年1000家的增长速度计算,绝味至少还需要跑马圈地12年。

煌上煌牢牢占据江西市场,且在浙江、福建、广东等几个南方省份都拥有不错的口碑和市场占有率,全国知名程度虽不如绝味鸭脖和周黑鸭,但从门店数量来说讲,在同行业里也能排进前三强了。目前3000多家门店,90%是加盟模式。

煌上煌和绝味食品都主打加盟模式,利用加盟商的资金来开店扩张。公司给加盟者提供产品(即卤鸭脖、酱鸭翅等)、物流配送服务、品牌使用权和管理培训等,从加盟商这里获取产品供应链的收益,此外还收取一定的加盟费、管理费。加盟模式是两家公司得以迅速扩张的关键。

周黑鸭在门店数量上较前面两家有较大的差距,从创立至今已有年22年,门店数量刚刚突破1000家。与前两家公司在经营模式上最大的不同的是,周黑鸭的门店全部自营。自营虽然能牢牢把控产品质量、维护品牌价值,但是每一家店面所有的费用都要自行承担,因此门店扩张速度受到自有资金的制约,这也形造成就了周黑鸭在品牌战略、开店选址、定价包装等一系列的经营战略上的不同。从门店分布上看,周黑鸭是以武汉为大本营,由华中逐渐向华南、华东、华北及西南地区渗透。

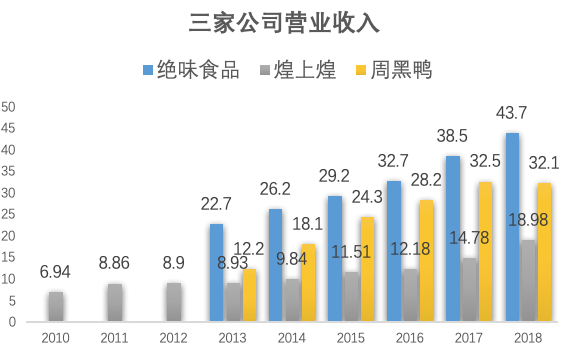

周黑鸭虽然门店数量远少于另外两家,但是营业收入毫不逊色,甚至比规模大自己两倍的煌上煌还要高出70%,2018年达到32.1亿。究其原因在于以下两方面:。第一,周黑鸭在开店选址方面聚焦“高势能门店”,大多数店面选择开在一二线城市的商圈、高铁站、机场等交通枢纽地区,获得巨大流量和高收入人群;第二,周黑鸭的产品单价高昂,100%包装化销售,根据一份2016年的数据,周黑鸭平均单价是85.8元/千克,而绝味食品是33.4元/千克,煌上煌与绝味相近。

这反映了周黑鸭与其他两家的产品定位差异,周黑鸭主要面向高端消费人群,主打商务休闲、娱乐场景消费;而绝味和煌上煌面向普通人群,主营生活、日常消费场景。有数据显示,周黑鸭在2017年时,坪效(每年每平方米取得的营业收入)可以达到十万元左右,这不仅在卤味品行业,即便是在零售行业都堪称一绝。

但周黑鸭的高端定位未必就可以一直高枕无忧。2018年,周黑鸭遭遇了十几年以来的首次营业收入下降,而同时期开店数量却净增261家,这反映出了一个问题:周黑鸭的店效在下降!

有数据显示,周黑鸭的客单价从2017年的62.13元增长至2018年的65.83元,既然客单价没有下降,那么单店收入的下滑,必然来自于新店流量和转化率的不足。背后反映出来的问题是,周黑鸭的高势能门店已经饱和,新店扩张已经碰到了瓶颈。

绝味食品在上市之后继续聚焦主营业务,注重开发新的产品品类,全面提速四代店建设,且不断推进高势能门店升级,2018年完成了绝味鲜货、椒椒有味部分市场的试点。其中椒椒有味抓住串串品类高热度,定位轻堂食,目标消费群体为年轻人及都市白领,与主业互补。品类扩充+门店扩张,带动绝味食品高速成长。

煌上煌在2012年上市,净募集资金8.4亿元,计划用于几个食品加工建设项目和营销网络建设项目。之后公司加快了市场拓展和门店开发力度,结果到了2015年,公司称由于受到商业地产、人工成本、门店租金上涨等因素,营销网络建设项目未达预期。反映在财报里的是公司2013年-2015年的营业收入低速增长,和净利润的下滑。直到2016年,公司升级产品上市和O2O电商团购业务的拓展,才让公司业绩回归正轨。2017年公司加大乐鲜装产品升级和米制品推广。2018年,煌上煌通过加大省外市场门店拓展,尤其加快了高势能门店的开发,同时全力打造立体营销,继续推动了营收和利润的高速增长。

随着终端门店数量的快速增长,绝味食品的毛利润率从2011年的17.2%增长到到2018年的34.3%,提升了一倍!煌上煌也有大幅度提升,从2010年的22.9%增至2018年的34.5%。规模的扩张给两家公司带来了持续的成本端改善。

加盟模式下,公司先将产品折价卖给加盟商,以此计算营业收入,而直营模式是把产品的终端售价直接计入营业收入,再加上周黑鸭本来在产品定价上就高,所以周黑鸭的毛利润率远超另外两家,达60%左右。这个毛利率水平,即使是在整个食品行业都算是非常高的。绝味食品和煌上煌,两家产品结构类似、原材料结构类似、连锁模式和加盟比例相近,所以毛利率也相差无几。

卤制品原材料在营业成本中占比高达80%以上,上游景气度对毛利润率有显著影响。2013年的禽流感事件,导致2014年鸭副价格上升8.25%,三家公司毛利率水平同步下滑;2018年禽类涨价又导致三家公司毛利率有不同程度的下降,其中周黑鸭受影响最为严重,煌上煌损失稍轻,据公司称是因为在原材料价格处于低位的时候进行了大量采购。

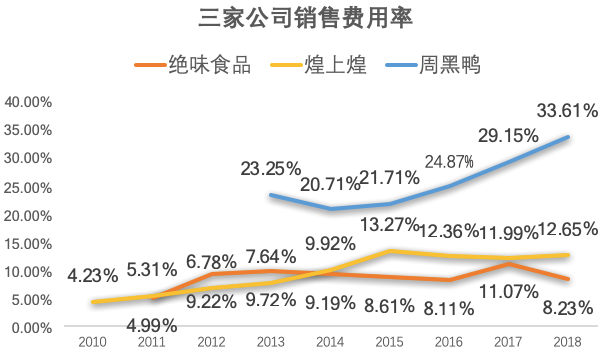

直营模式使得周黑鸭把握产品定价权,铸就高毛利率的护城河,但这个优势被高昂的销售费用抵消了一大半。周黑鸭直营模式下的销售费用以门店租金和员工薪酬为主,随着最近几年门店扩张加速,销售费用也一路飙升。而加盟模式下,加盟门店租金及员工薪酬均由加盟商承担,销售费用主要以广告宣传和运输费用为主,所以此项绝味和煌上煌一直保持相对平稳。

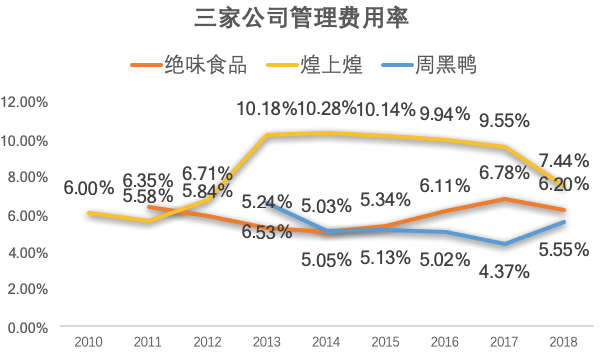

周黑鸭在数字化系统建设方面一直较为领先,最近几年完成了系统战略升级,形成了“轻前台、敏中台、重后台,稳底层”的业务体制,集团整体运营效率显著领先另外两家。2018年上线了SAP系统,这部分投入造成了短期管理费率有所上升,但是数据化管理带来的效率优势将在之后几年逐步显现。

绝味食品的创始团队来自于株洲药业市场部门,很善于用科学决策模式经营企业,对于信息化系统的投入也从不吝惜。绝味食品在提升了加盟商的运营能力的同时,把管理费用保持在了较低的水平。

相对而言,煌上煌在上市之后加大了产品研发投入和股权激励政策,导致在2013年-2017年期间,管理费用率一直高企不下。近年煌上煌的研发投入在三千万元以上,而绝味食品仅有一千万左右。

2017年以前,周黑鸭一直凭借极高的毛利和优秀的内部管理效率,用十分之一的门店数量创造了远高于绝味的净利润,但在2018年,净利润被绝味反超。虽然如此,周黑鸭的单店盈利能力仍然远胜于绝味和煌上煌。

梳理三家公司的经营数据,我们可以得到三个趋势:

1.周黑鸭由于受制于直营模式和产品的高端定位,高势能门店饱和,碰到了规模扩张瓶颈,业绩开始出现反转,未来恐怕会放缓线下门店扩张节奏。

2. 卤制品已经是一个高度标准化的行业了,更适合采用加盟模式。绝味和煌上煌则围绕主业实现品牌延伸和产品迭代,借助连锁加盟优势,实现规模化增长。

3. 休闲类卤制品有向佐餐类进化、渗透的趋势。绝味去年推出现做热卤品牌“绝味鲜货”,以及主打堂食场景的串串品“椒椒有味”;煌上煌以禽类、畜类产品为核心延伸至其他蔬菜、水产、豆制品和米制品,继续丰富餐桌场景。

从制作工艺上来来说讲,佐餐类卤制品技术门槛比较高,想做好并不容易,想实现大规模生产,更难!从口味上来说,佐餐类卤制品大多不像卤鸭脖那么辣、咸,单纯靠重口味让吃货过瘾,反而是更讲究复合香味、多层次口感,更突出“鲜香”的特点,这就需要多种食材配料搭配,和生产工序更为复杂的生产工序。

据一位行业内部人士透露,绝味加工鸭脖大概有8道工序,而紫燕百味鸡的加工工序多达20多道,绝味曾尝试开发类似紫燕的味道,但是由于过于复杂而以失败告终。紫燕百味鸡在做出精美卤味的基础上实现了规模化生产,据紫燕官方称,每年可以卖掉1500万只鸡。

紫燕百味鸡于上世纪80年代发源于四川,发展于与江苏,壮大于全国,现总部位于上海,是中国熟食行业的佼佼者。目前紫燕专卖店已经覆盖全国一百多个大中型城市,主要集中于华东和华南地区。仅最近两年的时间,门店数量就增长了大约1000家,达到约3300家,其连锁店位置也从街边菜场小区店,逐步覆盖至大型商超、机场等大流量区域。

紫燕百味鸡主营卤制熟食,产品除了百味鸡、芙蓉鸭、夫妻肺片、藤椒鸡等招牌爆款之外,还有还有五香系列、香辣系列、双椒系列、川椒系列、藤椒系列等三十多种精品菜肴。菜品味道鲜美,无论是作为佐餐配菜还是休闲食品都很不错。

随着我国人均可支配收入提升以及闲暇时间增加,我国休闲食品的人均开支由2010年299.3元上升到2015年535.1元,复合增速达12.3%。尽管目前我国休闲食品已具备较大市场规模,但在人均消费上仍远不及美英日韩等国家,根据数据,韩国休闲食品人均消费量是我国的2.6倍,美国则达到我国的4倍。所以我们预测,未来我国休闲食品行业将继续维持10%以上的复合增长。

在休闲食品细分行业中,休闲卤制品的发展潜力较其他休闲食品更大。主要因为休闲卤制品与其他休闲食品相比具备以下三大特性:

(1)休闲卤制品大部分为短保产品,受冷链技术发展的影响较大,起步晚,目前整体基数远低于其他发展较早的休闲食品。随着冷链技术的快速发展,休闲卤制品有望实现高速增长。

(2)休闲卤制品包含休闲食品中少有的肉制品,在目前休闲食品多以糖果、面点、坚果、豆干为主的休闲零食市场中具有独特性。消费者对于肉制品存在偏好。2010-2015年,休闲卤制品中家禽和红肉类产品零售额的年均复合增速分别为20.76%和16.01%,高于蔬菜和其他产品的增速(14.87%和15.65%)。

(3)休闲卤制品口味以辣、咸为主,更符合中国人口味。根据调查结果,我国喜欢“辣”的消费人群占比最高,达到40.5%,而排名第三的“咸”占比为17.3%。二者占比之和高出排名第二的“甜”29.4%。

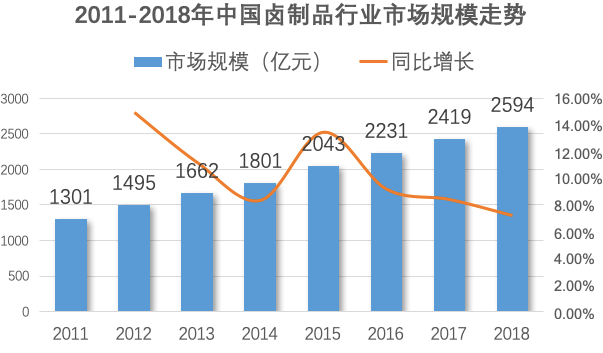

根据中商产业研究院的卤制品研究报告数据来看,2011-2018年中国卤制品行业规模从1301亿元上升至2594亿元,复合增速达10.36%,行业整体仍处于快速成长阶段。

然而目前我国休闲卤制品行业集中度较低,小作坊式生产模式依然众多,大量市场份额由非品牌化的小型加工商分摊。2015年我国卤制品行业CR3仅有17.6%。其中占比最高的是绝味,市占率为7.4%,周黑鸭和紫燕位列其后,市占率分别为6.8%和3.4%。

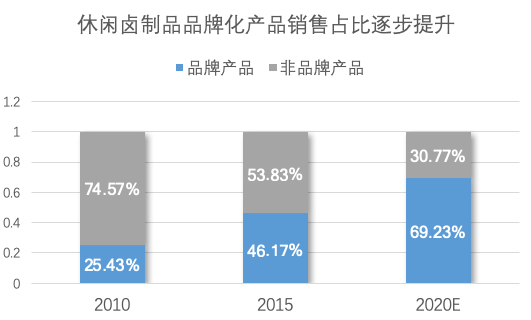

品牌连锁对替代小作坊生产替代还有巨大空间。一方面,真空包装拓展了卤味品的消费场景,在提高卤制品消费频次的同时带来了客单价的显著提升;另一方面,对食品安全隐患的担忧与新媒体平台的流行,使得口碑传播的重要性比原来更为突出,品牌知名度已经成为了这个行业影响消费者购物的决定性因素。包装化和品牌化的趋势推动行业整体均价上行,像绝味、紫燕这样的大型连锁品牌从中最为受益。

紫燕百味鸡前期以直营为主,2014年在上海开放加盟模式,2016年扩大加盟区域。目前已经建成完善的库存、调货、监控以及O2O系统,能够对门店进行实时的监控,同时给予与门店店长一定的支配权,决定每日的订货额度。加盟店店主可按零售价的6.5折进货,毛利在30%-35%之间,过期商品可以50%进货价退回的制度,这些制度在一定程度上减轻了加盟商的进货顾虑。

紫燕百味鸡店面要求为最少15平方米。加盟费三年为36000元,到期续费。装修费用为4-7万元,以20平米店铺为例,装修费约为55000。此外,还有保证金2万、首笔贷款1万,再加上消防费用3000元,前期投入约为13.4万元。

后期运营中,每月房租10000元(20平米市级区域),人员工资(两人)5000元,水电物业杂费2400元,原料成本按照盈亏平衡的70%计算为40600元,综合算下来,每月盈亏平衡点(即固定支出)则为59250元。那么每天的日销售额为1975元,按照客单消费人均30元计算,则需要65.83单。以每天营业12小时计算的话,每小时需点单5单,那么欲实现盈利的话,则要达到6单。每月按30天计算,每天点单78单,每月可实现盈利1.08万元。又因为前期投入成本为10.4万元(前期投入扣除押金和首笔货款),那么回报期则为9.63个月。

为了保障长期的品牌战略和食品安全规范,紫燕百味鸡对加盟商也有一定资金实力之外的要求。不仅需要加盟者有一定的行业从业经验,还需要在区域内有一定的渠道影响力,最重要的是,认同紫燕的品牌文化并且真心热爱熟食行业。

现代化生产工艺和冷链物流的技术进步,给熟食卤制品行业创造了规模化、跨区域发展的条件,“中央厨房+连锁门店”模式已经成了头部企业的标配,小作坊逐步被大品牌替代。对于已经可以实现高度生产规模化、经营标准化的卤制品行业来说,加盟连锁模式下对资本和资源的借力给门店扩张带来了极大的优势,而规模的扩张又可以反过来促进成本端的优化、品牌认知度的传播。当品牌深入人心之后,打造更为多元的消费场景、建立丰富的品类矩阵成为了企业共识,休闲卤制品和佐餐卤味品存在相互渗透的趋势。而佐餐卤制品相比休闲卤制品在口味方面更为复杂,技术壁垒更高。在卤制品行业集中度飞速提升的浪潮中,紫燕百味鸡势必将以熟食行业领跑者的姿态强势崛起!

全部评论

0条评论